マンションの経営を考えたとき、定期的な支出にはどんなものがあるかイメージできていますか?

入ってくるお金(=家賃収入)は近隣の相場や立地条件などから、おおむね試算はできるかもしれません。

しかし、支出についてもある程度把握しておかないと、マンション経営で黒字化は難しいと言わざるを得ないでしょう。

いざ賃貸経営を始めたら、予想外の支出で赤字経営なってしまった先輩オーナーがたくさんいます。

せっかくローンを組み、マンションを購入したのに、購入費用以外の初期投資や定期的な支出があるとしたら、「本当に収益をつくれるのか?」と不安に思ってしまいます。

たとえば、どんな税金を支払わなければいけないのか、それは一体いくら位なのか、これからマンション経営を始める方なら覚えておかなくてはいけない基礎知識です。

そこで今回は、特に区分所有のマンション経営において「どのような費用が定期的に発生するのか」「最初に発生する費用にはどんなものがあるのか」細かくまとめてみました。

できるだけ具体的な支出額が分かるようにしています。

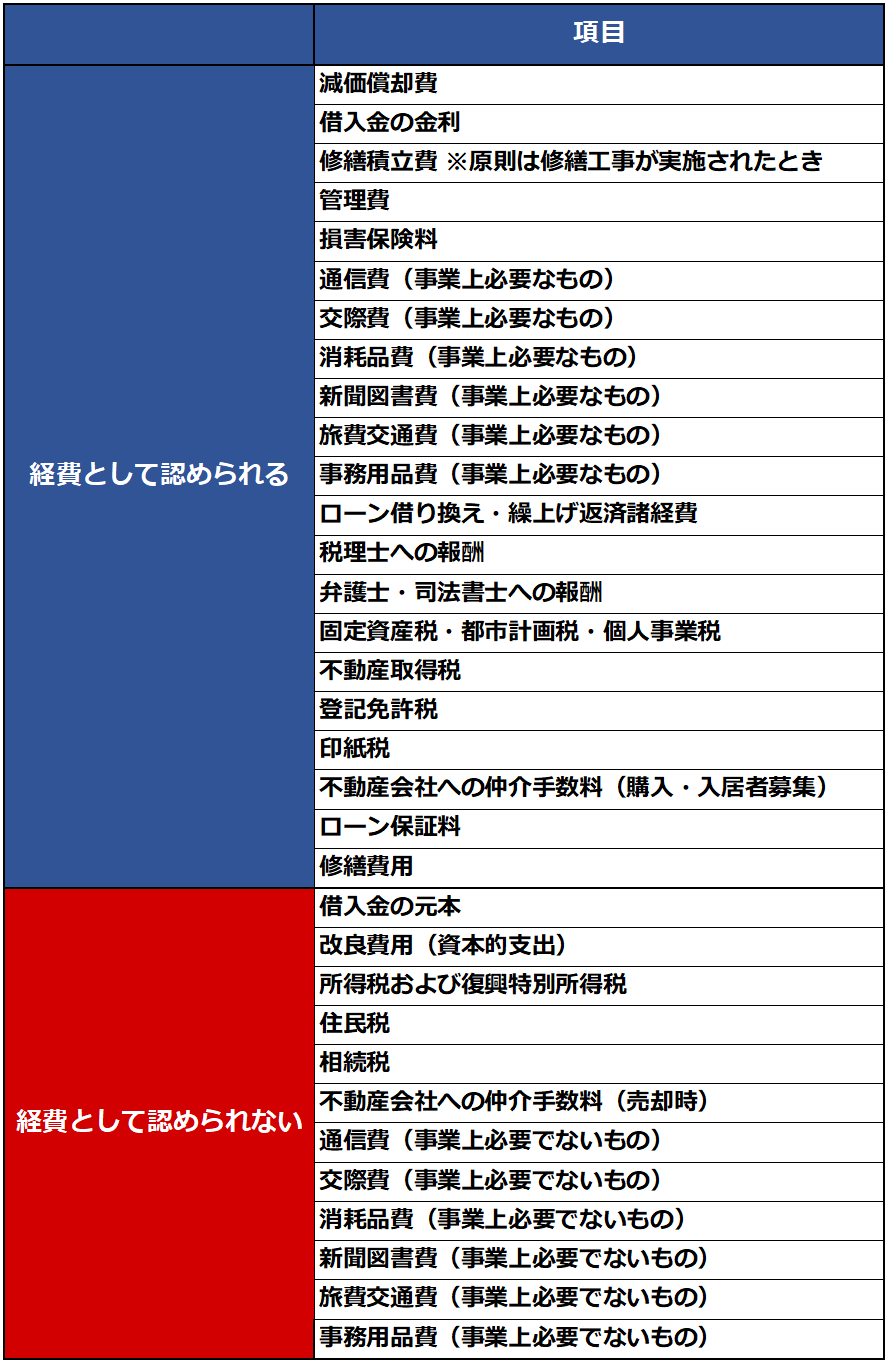

さらに、確定申告の際に、経費として認められるもの・認めてもらえないものについても説明します。

これからマンション経営を始めようと検討している方は、収支イメージを持つために、本記事を有効活用してください。

目次

1.マンション経営でかかる主な費用

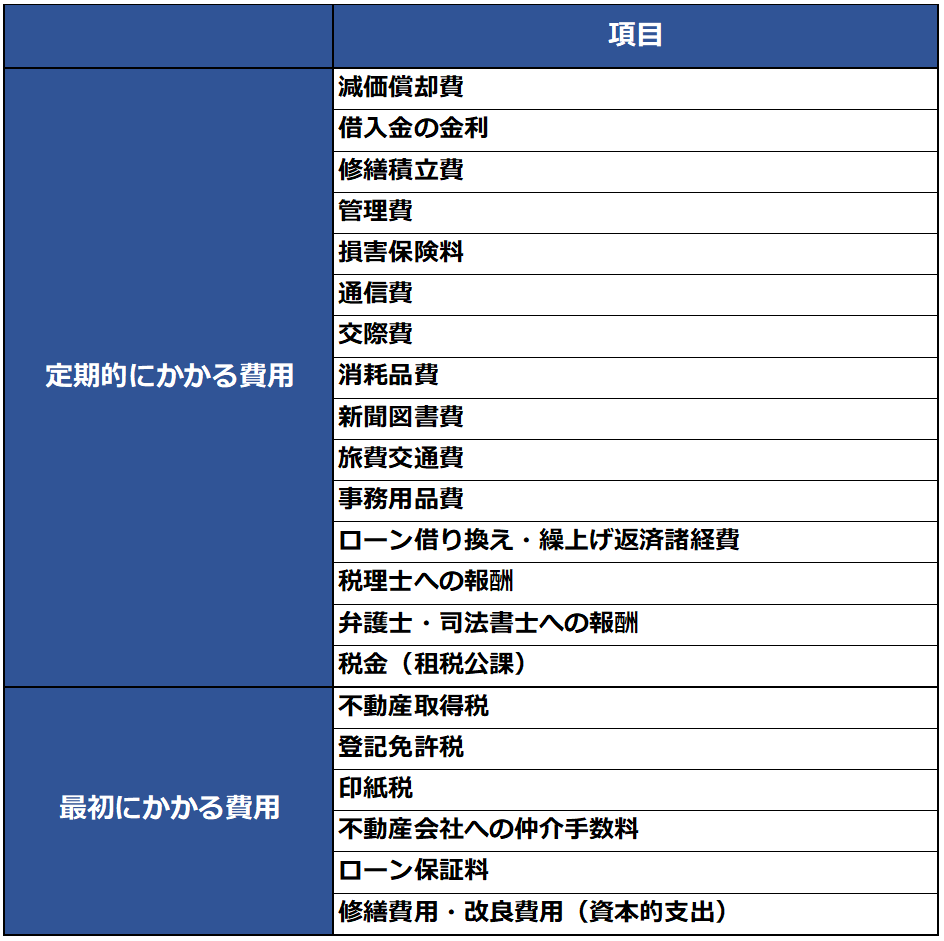

まず、マンション経営にはどのような費用項目があるか見てみましょう。

費用といっても、上図のように多く項目が存在します。

次からは「定期的にかかる費用」と「最初にかかる費用」について詳しく解説していきます。

2.マンション経営で定期的にかかる費用

ここからは、定期的にかかる費用について詳しくみていきましょう。

2-1.減価償却費

減価償却費は、投資したマンションの購入金額を、資産として利用していくのに耐えられる年数(耐用年数と言います。)に応じて分割し、確定申告時に「経費」として申告できる費用です。

つまり、購入金額を一回の確定申告で全ての費用を経費として計上するのではなく、利用可能な年数に分けて計上します。

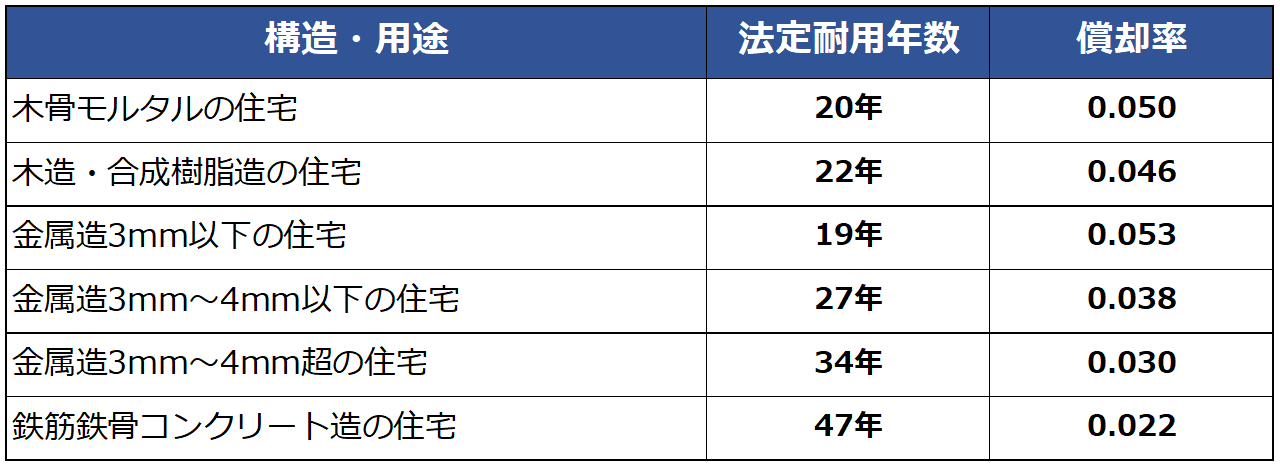

減価償却費は、「取得価格×償却率」で求めることができ、償却率は耐用年数ごとに定められています。

耐用年数は、鉄筋コンクリート(RC)、重量鉄骨、木造など構造別に年数が定められています。

なお、マンションは一室単位の区分所有する場合でも、購入金額は「建物」だけでなく「土地」も含まれています。

「土地」は減価償却できませんが、マンションの区分所有の場合、「土地」に対する購入金額は限定的と考えて良いでしょう。

たとえば、鉄筋コンクリート造の新築物件を取得して「建物」だけの取得価格が3,000万円の減価償却費は次の通りです。

建物の取得価格(3,000万円) × 償却率(0.022)

=1年間の減価償却費(660,000円)

鉄筋コンクリート造は耐用年数47年(償却率0.022)なので、一年間の減価償却費は66万円です。

ただし、確定申告は1月1日~12月31日の1年に対して行います。

4月からマンション経営を始めたのであれば、初年度に申告できる経費は9か月分(4月~12月)のみです。

経費申告額は、以下の計算になります。

1年間の減価償却費(660,000円)÷12ヶ月×9ヶ月

=9か月分の減価償却費(495,000円)

減価償却費は、実際に出て行くお金の額ではありませんが、「マンション経営」の経費の中でも、大きな額を占めますので、抑えておきましょう。

2-2.借入金の金利(支払利息)

ローンの返済にともなう「金利」は、「経費」として申告できます。

しかし、入居者がいない間は賃貸業務が始まっていないため「経費」としての計上は認められません。

たとえば、5月にマンションを購入して支払が始まり、9月から賃貸業務(入居者がマンションに入居)が開始したとします。

この場合、5月から8月の間は賃貸業務を運営していないので、運営していない期間の返済時に発生している金利は経費として認められません。

マンションの購入金額は、前述で解説した通り「減価償却費」として毎年経費計上します。

3,000万円のローンを35年返済、固定金利(1.3%)で組んだ場合、支払利息の合計額は約730万円(単純に35年で割ると、年間約21万円)です。

2-3.修繕積立費

修繕積立費は、原則、修繕工事が実施されたときに経費計上できます。

しかし特例として、以下4つすべてを満たしている場合は、修繕積立費を支払ったときに経費計上できます。

修繕積立費が経費として計上できる条件

- マンションの管理組合に対して、マンション所有者は修繕積立費の支払義務を負う

- マンションの管理組合は、預かった修繕積立費を、マンション所有者へ返還義務を有さない

- 修繕積立費は、将来の修繕などのためのみに使用する。他の支払へ流用しない。

- 修繕積立費の金額は、長期修繕計画に基づき算出されている。また、マンション所有者の共有持分に応じて合理的に算出されている。

修繕積立費は、共有施設(マンションの廊下の電気や、大規模修繕など)の修繕費用としてマンションの管理組合(もしくは管理委託会社)が積み立てます。

区分所有の場合、毎月「修繕積立金」として支払が発生します。

金額は、エレベーターの有無や台数、駐車場が機械式なのか平置き式なのか、購入する部屋の階や面積によって異なります。

次に解説する管理費同様、入居者がいない期間の「収益」に大きく影響しますので、購入時には予め確認すると良いでしょう。

国土交通省が公表しているマンション一戸当たりのひと月の修繕積立費の平均は、次の通りです。

*対象エリア:全国

*修繕積立金:一戸あたり、12,268円/月

(マンション内にある駐車場の使用料からの充当を含みます。)

参考:平成30年度マンション総合調査結果|「月/戸当たり修繕積立金」

2-4.管理費

建物を管理する委託会社へ支払う費用です。

マンションの共有部の清掃管理や、家賃滞納者への督促などを行ってくれます。

マンション経営は、あらかじめ建物全体の管理委託会社が決められています。

そのため、区分所有のオーナーは管理委託会社を選ぶ権利はありません。

修繕積立費同様に入居者がいない間は単純な支出となってしまいます。

国土交通省が公表しているマンション一戸当たりのひと月の管理費の平均は次の通りです。

*対象エリア:全国

*管理費:一戸あたり、15,956円/月

(マンション内にある駐車場の使用料からの充当を含みます。)

参考:平成30年度マンション総合調査結果|「月/戸当たり管理費」

マンションの管理費は、マンションの総戸数が多くなるほど安くなります。

しかし、共有施設の充実度や近年流行っているタワーマンションや駐車場・駐輪場がなく使用料の収入がないマンションは、管理費が高くなる傾向です。

「管理費が高い」「管理委託会社の対応が悪いから、委託会社を変えたい」と言った場合は、簡単ではありませんが、変更は可能です。

管理委託会社を変更するには、マンションの理事会などで問題提起し、マンション居住者の承認を得る必要があります。

2-5.損害保険料

「損害保険」と言ってもたくさんあります。

保険の加入は任意です。しかし、投資したマンションを守るためには、保険の内容を吟味して必要に応じ加入するのが望ましいでしょう。

火災保険

一般的な「火災保険」は、火災だけなくさまざまな災害の補償が可能です。

補償範囲を広げれば保険料が高くなります。ですので、必要な補償を絞り込み加入するのがおススメめです。

一般的に、耐火建物の保険料は安くなります。

以下は主な「火災保険」の補償範囲です。

- 火災(放火、もらい火、失火など)(地震による火災は対象外です)

- 落雷(雷による損害)

- 風災(台風、暴風、暴風雨による被害)

- 水災(洪水などによる被害)

- 漏水による水濡れ(他人の個室で生じた事故に伴う水濡れ損害)

- 盗難による損害、汚損

- 自動車などの飛び込み事故による損害

- その他

火災保険を複数年契約して、保険料を一括払いしたときの「経費」計上には注意が必要です。

たとえば、10年契約の火災保険に加入して4月に10年分の保険料3万円を支払ったとします。

確定申告は、1月1日~12月31日の1年に対して行うので、経費申告額は次の通りです。

■1年目

3万円 ×(9ヶ月÷120ヶ月) = 2,250円(4月~12月までの保険料)

■2年目~10年目

3万円 ×(12ヶ月÷120ヶ月)= 3,000円(毎年1月~12月までの保険料)

■11年目

3万円 ×(3ヶ月÷120ヶ月) = 750円 (1月~3月までの保険料)

地震保険

地震保険は、地震、噴火、またはこれらによる津波を原因とする損害(火災、損壊、埋没など)に対する保険です。

ここで抑えておきたいのは、地震による火災は「火災保険」の対象外であるということです。

地震により家具や家電が転倒して可燃物と接触、火災が発生した場合は火災保険はおりません。

日本は地震大国と言われていますので、長期でマンション経営をするなら加入するのがおススメめです。

ただし、地震保険は単独で加入することはできず、火災保険とセットで契約する仕組みです。

地震保険はどこの保険会社で加入しても、国の法律に基づいて運営しているため、商品性・保険料は同じで火災保険の契約金額の30~50%で設定することになっています。

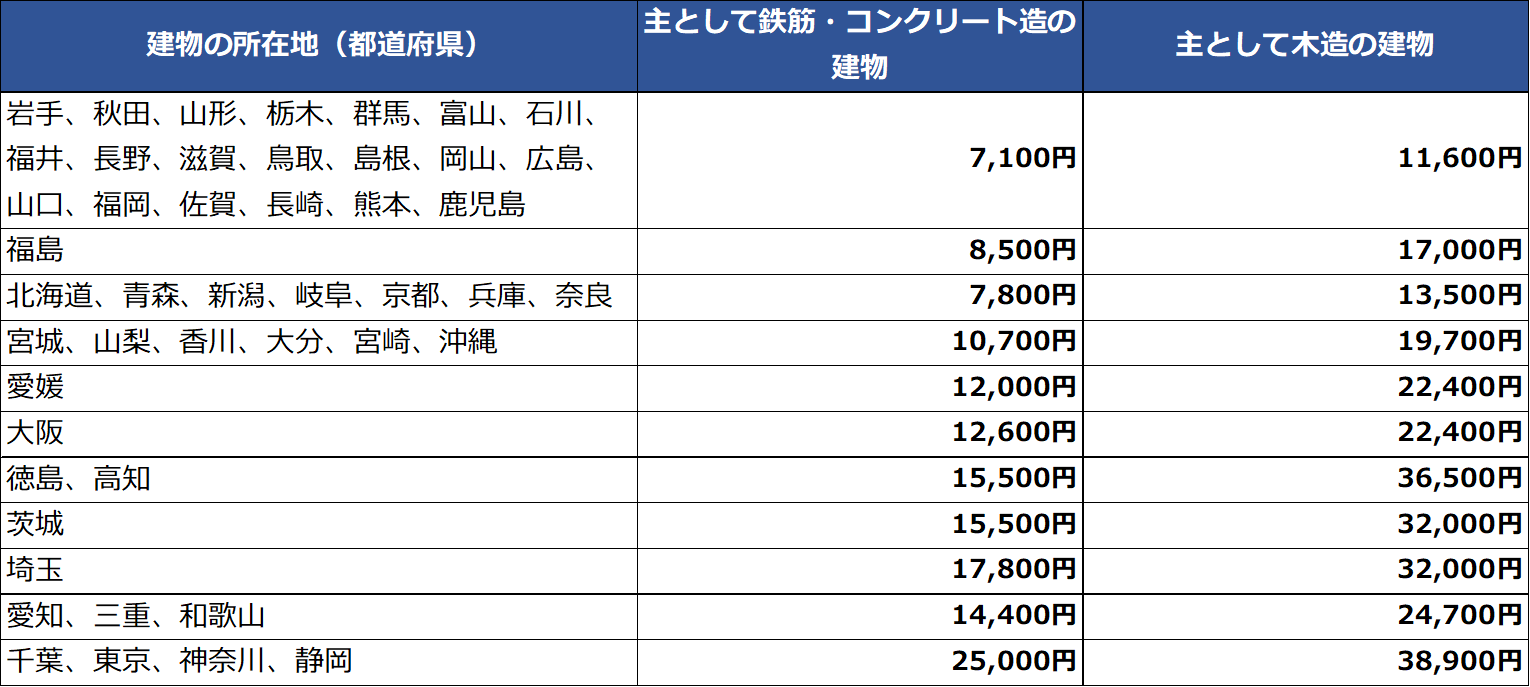

保険料は、建物の構造区分と所在地によって決められています。

構造区分は、「主として鉄骨・コンクリート造」もしくは「主として木造」によって分けられます。

所在地は、都道府県ごとに危険度が分かれています。

どこで、どのような構造のマンションを購入するかによって保険料が異なるということです。

なお、建物が免震・耐震構造になっているなど一定の基準をクリアすれば割引制度があります。また、所得控除(地震保険料控除)制度がありますが、地震保険料を経費処理しているのであれば、控除は対象外となります。

■年間保険料例:(地震保険ご契約金額1,000万円あたり、割引制度適用なし) ※2019年1月1日以降の地震保険料改定後の料金

※2019年1月1日以降の地震保険料改定後の料金

たとえば、東京都で鉄筋コンクリート造の建物で契約金額が3,000万円、割引制度が適用されない場合の年間保険料は下記の通りです。

25,000円 ×(3,000万円/1,000万円)=75,000円(年間)

賃貸住宅費用補償保険

空室期間の家賃補填、孤独死や死亡事故によって生じた破損、汚損などを補償してくれる保険です。

施設賠償責任保険

他人の所有物に損害を与えた場合に、その賠償金額を補償してくれる保険です。

たとえば、「建物の不備で入居者が怪我をした」「部屋の中の給排水設備が事故により破損してしまい下階の部屋に浸水した」などの損害を補償してくれます。

団体信用生命保険

ローン返済中にローンの契約者が高度障害や死亡した場合、ローンの残金を返済してくれるという保険です。

マンションのローンを契約する際、金融機関から融資条件の一つとして、「団体信用生命保険」(通称:団信)に加入するよう言われるケースがあります。

団信は、確定申告の際、「経費」として認められません。

また、「生命保険料控除」の対象にもなりませんのでご注意下さい。

その他(入居者に入ってもらう保険)

入居者に部屋の内部を対象とした保険に入ってもらう必要があります。もちろん、オーナー自ら加入しても問題ありません。

具体的には、入居者の過失によって発生した火災などを補償する「借家人賠償保険」や、他の入居者に対して損害を与えた肩代わりを目的としている「個人賠償責任保険」などがあります。

2-6.通信費

不動産会社や入居者などへの電話代、郵便切手代、ファックス代、また、メールや情報収集に使用するインターネット通信費などが経費として計上できます。

2-7.交際費

管理会社や税理士などと打合せをした際の飲食代を経費として計上できます。

2-8.消耗品費

入居者募集するために、物件を撮影するカメラ、印刷用紙代、プリンター、ケーブル類を経費として計上できます。

2-9.新聞図書費

マンション経営に必要な情報収集のために購入した書籍や新聞代を経費として計上できます。

2-10.旅費交通費

不測の事態が起きた対応などで現地におもむく際に発生する費用です。

投資したマンションが遠方の場合は、交通費も馬鹿にならないので計算に入れておく必要があります。

車で移動したガソリン代、高速道路料金、駐車場代も経費として計上できます。

2-11.事務用品費

マンション経営のために購入した事務用品も経費として計上できます。

2-12.ローン借り換え・繰上げ返済諸費用

金利が低い金融機関へ借り替えるときに発生する登記費用や手数料は、経費として計上できます。

借り換え手数料については、金融機関への事務手数料、保証料、印紙税、抵当権抹消費用、抵当権設定費用(登記免許税)、抵当権設定に伴う司法書士への報酬などがあります。

借り換えの場合、金融機関ごとに大きな差がでるのは事務手数料です。

ネット銀行、メガバンクなどによって、同じ融資額だったとしても、数十万単位での差が出ますので、借り換えはよく中身を吟味し、金融機関を選びましょう。

繰り上げ返済の手数料については、金融機関もしくは、一部繰上げ返済と全額繰上げ返済によって、手数料は変わります。

最近では、インターネットを使って一部繰上げ返済をすると手数料は無料という金融機関がほとんどです。

2-13.税理士への報酬(確定申告)

税理士へ依頼する理由は、安心感と節税へのアドバイスが聞けることです。税務調査が入った場合も安心です。

最近では、確定申告の専用ソフトや、ガイドブックはたくさん普及しています。

それでも、「これで合っているのか?」と疑心暗鬼に作業を進めている人も多いでしょうし、「面倒臭い」と思っている人もいます。

税理士に「申告書の作成だけ」「仕訳作業から依頼するのか」など、どこまで依頼するのかによって費用がかわります。

また、税理士事務所によって費用も幅があります。

税理士への報酬は経費申告できます。

相場は5万円~10万円といわれており、確定申告が心配であれば税理士に依頼してみましょう。

2-14.弁護士、司法書士への報酬

入居者などとのトラブル解決のために依頼した弁護士や司法書士への報酬です。

報酬額は依頼内容や弁護士・司法書士事務所により異なります。

2-15.税金(租税公課)

固定資産税、都市計画税、個人事業税は経費として認められます。

一方で、所得税および復興特別所得税、住民税、相続税、贈与税は経費として認められません。

固定資産税は、建物も土地も時間の経過と共に劣化・変化していくため、3年に一度「評価替え」が行われ変動します。

なお、税金の場合は滞納すると「延滞金」の発生や未納期間が続くと最悪「差し押さえ」があります。

この延滞金も、経費として認められないため、不毛な支出を発生させないよう注意しましょう。

租税公課の税率は次の通りです。

- 固定資産税:固定資産税評価額(課税標準額)×1.4%

※市町村によっては、税率が異なる場合があります。 - 都市計画税:固定資産税評価額(課税標準額)×0.3%

- 個人事業税:(収入―必要経費―青色専従者給与―各種控除)×5%

※但し、「事業主控除」として、年間一律290万円が控除されます。

所得額が年間290万円以下の場合は、事業税は課せられません。

なお、固定資産税評価額は各市町村(東京都23区の場合は、東京都)が決定します。

他にも、固定資産税の納税通知書や役所で確認できます。

3.マンション経営で最初にかかる費用

ここでは、「マンション経営」を開始するにあたり、最初に投資するマンションの購入費以外の初期費用について説明します。

3-1.不動産取得税

故人からの「相続」で取得した不動産は非課税になりますが、生前に「贈与」された場合は、課税対象となります。

課税対象金額は実際の購入金額ではなく、上述している「固定資産税評価額」がベースとなります。

不動産取得税は次の計算式で税額が求められます。

固定資産税評価額(課税標準額)×4% = 不動産取得税

不動産取得税は軽減措置が受けられる場合もありますので、取得時は不動産会社などに確認しておきましょう。

3-2.登記免許税

取得したマンション(不動産)の登記にかかる税金です。

税率は次の通りです。

- 建物を新しく建てたとき(新築):固定資産税評価額×0.4%

- 土地や建物を他人から取得したとき(売買、贈与):固定資産税評価額×2.0%

※売買の場合、2021年3月までの登記の税率は1.5%

3-3.印紙税

投資したマンション(不動産)を取得する際に締結する契約書(課税文書)を作成した際に必要となる印紙代(税金)です。

マンション取得時なら、「不動産売買契約書」「金銭消費貸借契約書」「工事請負契約書」「売買代金の受取書」に印紙が必要です。

たとえば、マンション購入代金が1,000万円~5,000万円なら全部で5万円程度かかります。

3-4.ローン保証料

万が一、あなたがマンションのローンが支払えなくなったら、信用保証会社に支払を立て替えてもらうための費用です。

金融機関によって、保証料が必要な機関と不要の機関があります。

前述で説明した「団体信用生命保険」と少し異なります。

ローン保証の信用保証会社は、契約者の代わり金融機関へ支払をしてくれますが、契約者の返済義務は残っており信用保証会社へ返済しなければいけません。

また、ローン保証料は、金融機関によって異なります。

たとえば、2019年11月現在に試算ソフトを使って、ローン保証料を確認してみた結果は次の通りです。

- 融資額 :3,000万円

- 返済期間 :35年返済

- 金利(変動 :2.475%

- ローン保証料:約62万円

3-5.不動産会社への仲介手数料

入居者を募集する際、不動産会社に仲介してもらうと仲介手数料が発生します。

不動産会社や地域によって値段にバラつきがありますが、目安として家賃の0.5カ月~1カ月と言われています。

オーナーが住んでいる場所から遠方のマンションを購入すると、オーナー自ら入居者を募集するのは現実的ではありません。

大手不動産会社に任せるのが良いのか、地域に根付いた不動産会社に依頼するのが良いのか見極めが必要です。

3-6.税理士・司法書士への報酬

不動産取得時に司法書士や税理士へ依頼すると費用が発生します。

司法書士にはマンション取得時の登記手続きを依頼します。

3-7.修繕費用と改良費用(資本的支出)

修繕費用

中古マンションを購入した場合、壁紙や水回りなどを新しくするために必要な費用です。

また、入居者が変わるときには綺麗な状態に戻す費用(原状回復費用)が必要になります。

※敷金で全てをまかなえるのであれば不要です。

改良費用(資本的支出)

耐震補強をしたり、防水加工をするなどマンションの価値を高める、耐久性を増すための費用は、確定申告時に「経費(修繕費)」として認められません。

これらの費用を「資本的支出」と言います。

「資本的支出」については、マンションの購入費用同様、支出したタイミングで「経費申告」はできません。

耐用年数(使える年数)を通じて毎年「減価償却費」として計上することになります。

修繕費用と資本的支出の見極め方

多くのマンション経営の先輩たちは、「修繕費用」か「資本的支出」、どちらにするべきか悩んでしまう経験しています。

たとえば、蛍光灯をLEDへ変更する場合を考えてみましょう。

LEDは節電効果や耐久性が増すため、マンションの資産価値を上げることから「修繕費」ではなく「資本的支出」にすべきと考えてしまいがちです。

しかし、国税庁のホームページによると「LEDも照明設備がその効用を発揮するための一つの部品である」ことから、修繕費としての計上を認めています。

簡単に見極めるガイドラインを国税庁が提示しています。

(1) 「少額または周期の短い費用」

「改良」だったり、「マンションの価値」を高めている費用であっても、下記の条件に該当すれば、無条件で「修繕費用」として当年に計上できます。

- 20万円未満であること

- その改良が概ね3年以内に定期的に行われていること

(2)「形式基準」

LEDのように、どちらにすべきか悩んだ場合、下記の「形式基準」に収まっていれば、「修繕費」として計上できます。

- 60万円未満であること

- その金額が、その修理・改良等にかかる固定資産の前期末における取得価額のおおむね10%相当額以下である場合

4.「確定申告」で経費として認められるもの・認められないもの

経費として認められるもの・認められないものは、以下の通りです。

■経費として認められるもの・認められないもの

4-1.賃貸事業を運営するのに必要な費用と証明できれば経費として認められる

国税庁のホームページには、「取引の記録などに基づいて、業務遂行上直接必要であったことが明らかに区分できる場合のその区分できる金額に限られます。」と記載があります。ちょっとわかりにくい説明です。

要は、「この費用は、マンションを経営するうえで必要な費用だった」と証明できれば経費として認められます。

特に、指摘されがちなポイントは「プライベートな支出なのか」「事業のための支出なのか」という点です。

近年、国税庁は、不動産取得に対する微税体制を強化する方針を打ち出しているため、申告する経費は、具体的な内容を証拠と共に残しておく必要があります。

4-2.必要性・証拠・記録のない経費は認められない

プライベートと混在しやすい「通信費」「交際費」「消耗品費」「新聞図書費」「旅費交通費」「事務用品費」は、マンション経営を運営していくのに必要だったと証明できなければ経費として認められません。

マンション経営で使用したインターネット費用などの通信費については、業務上必要であった証拠(いつ、何を、どのように調査していたか等)を記録に残しておくのが良いでしょう。

また、領収書のない交通費なども、いつ、何を使って、何のために、どこへ行ったのか、記録を残しておきましょう。

交際費についても、マンション経営との関連性が分かる記録(だれと、どこで、どのような打合せをしたか)を残しましょう。

必要性がない・証拠や記録がない経費は、経費として認められないという前提で準備することが大切です。

4-3.認められない税金(租税公課)

所得税および復興特別所得税・住民税・相続税・贈与税は経費として認められません。

4-4.その他認められない経費

罰金や交通反則金は、経費で認められません。

たとえば、事業活動のために車で移動していてスピード違反で捕まった際の反則金は経費計上はできません。

まとめ

不動産経営のマンションを購入したら、「後は家賃をもらうだけ!」と思ってしまいそうですが、さまざまな費用が発生することがおわかり頂けましたでしょうか?

「物件を購入する前に分かっていれば、別のマンションを選んだのに!」とか、想定外の支出で、せっかく始めたマンション経営が赤字になってしまうこともあります。

本記事で紹介した経費や税金を理解すれば、確定申告に備えた経費の管理が最終的な節税にも繋がってきます。

これからマンション経営に挑戦しようと考えている方にとって、当サイト少しでもお役に立つことを祈っています。

※免責事項

本記事は、情報提供を目的として作成したものですが、その正確性・完全性を保証するものではありません。

当社の判断により掲載の内容の全てもしくは一部を予告無く、修正・削除する場合があります。