「不労所得を得て経済的自由を得たい」「副業として徐々に不動産投資を始めたい」「相続税対策のためにマンション・アパート経営を始めたい」などの理由から不動産投資を検討する方も多くいます。しかし、不動産投資は得られる収入のリターンがあればリスクがあるのも現実です。

実際に全国の不動産投資において、金融機関からの借入返済ができずに競売にかけられる競売件数は、リーマンショック後のピーク時に比べ減少はしているものの、1カ月で2,500件程度の競売物件が出ています。

マンション経営・アパート経営といった不動産投資は、物件購入のため購入費用を金融機関から不動産投資ローンを組むのが一般的ですので、不動産オーナーにかかる借金を背負うといった負担が大きくなります。せっかく始めた投資も思わぬ失敗をして精神的・金銭的にもダメージを受けるのはさけたいので、リスクをきっちりと抑えた上で、確実にマンション経営・アパート経営を成功させましょう。

リスクに対して事前に対策を立ててリスクを低減させていくには、まず、リスクを抽出するところから始まります。

そこで本記事では、アパート、マンション経営における抑えておくべき8つのリスクとその対策案をご紹介します。是非、一つ一つのリスクを精察して対策イメージを持ちましょう。

この記事で学べるコト

- マンション経営にどのようなリスクがあるのか

- リスクを回避する具体的な対策案

目次

1.年々高まる空室リスクと対策案

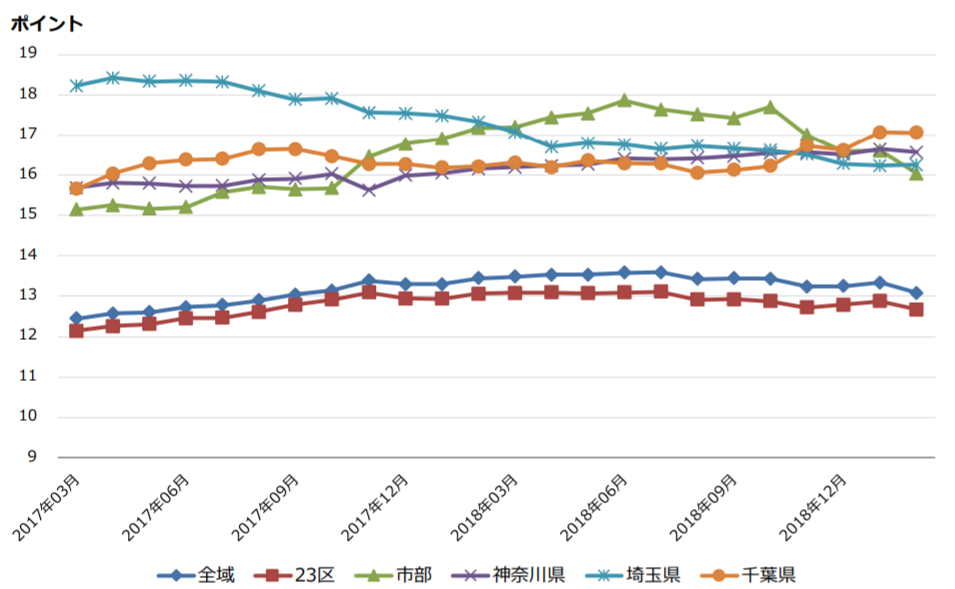

全国の賃貸住宅の空室率は年々増加傾向にあります。これまで人口流入が多いと言われてきた首都圏でさえも空室率は増加しています。

引用:TAS賃貸住宅市場レポート2019年4月版

このように、マンション経営・アパート経営といった不動産投資では、収入がなくても支出は常に出ていくため、空室が発生すると収入が得られず運営が困難になります。物件のオーナーは空室リスクを何としてでも下げたいと考えるでしょう。

そこで次からは、空室リスクについて掘り下げて解説していきます。

1-1.物件を維持・管理するための必要経費

不動産投資では、収入がなくても毎年出ていくお金は以下の通りです。

- 管理費(物件維持管理費用、賃料集金管理、水道光熱費など)

- 借入金の返済

- 保有税(固定資産税・都市計画税)

- 所得税(所得税・住民税

例えば、年間家賃収入が600万円だとした場合、管理費100万円、借入金の返済250万円、保有税80万円、所得税40万円となると、手元に残るのは130万円です。この場合、空室が20%を少し超えたところで年間収支は赤字です。

全国平均の空室率が20%であることを考えると、この状況は普通に起こりえます。そのため、収入に直結する空室率を少しでも下げる取り組みを考える必要があります。

1-2.空室リスクは大きく2つの理由

空室はなぜ発生するのか考えると、大きく以下の2つが考えられます。

- 入居者のライフスタイルの変化

- 物件から得られる価値の低下

入居者のライフスタイルの変化

ひとつめの理由は、入居者のライフスタイルの変化です。例えば、転勤・転職など仕事関係の事情による退去や、結婚や出産を機に少し広い間取りに引越すなど家族構成の変化による退去、マンション・一戸建を購入したからといった不動産購入による退去などがあげられます。

このような理由による退去は、入居者の諸事情によるものなので物件オーナーはどうすることもできません。

物件から得られる価値の低下

もうひとつの理由は、「設備が古い」「共用部があまりきれいに手入れされていない」「セキュリティへの手当てが今一つで物騒に感じる」など、入居者または物件を探している人が支払う家賃に比較して得られる価値が低いことがあげられます。

全国的に空室率が増え「借り手市場」となっている現在、入居者が価値を感じなければ空室となってしまいます。逆に言えば、オーナーさんが空室を減らすためにクリエイティビティを発揮するのもまさにこの入居者へ提供価値をあげるというポイント重要です。

1-3.空室リスクの7つの対策案

それでは、入居者に物件の提供価値を上げるためにどのような対処を行うべきでしょうか。

具体的な対策案について紹介しますので、空室リスクに対してのリスクヘッジのイメージを沸かせてください。必要なのは次の7つです。

- 誰にどんな価値を提供するのかはっきりさせる

- マーケティング力のある管理会社と協力する

- 管理会社に丸投げしない

- 物件周辺の不動産会社は全て訪問して所有物件の提供価値を知ってもらう

- 手ごろな価格設定をする

- 金銭的なインセンティブを活用する

- 入居者と信頼関係が退去を防ぐ

誰にどんな価値を提供するのかはっきりさせる

空室リスクを避ける最大の対策は、入居者ニーズに対する提供価値をはっきりとさせることです。当たり前のことですが、意外に見落としがちです。なぜなら、マンション経営を検討するにあたりまず考えるのは「毎月安定した家賃で長期的な収入が得られる」「駐車場や遊休地よりもマンションを立てた方が節税できる」といった自分自身にとってのメリットのみを考え、利回りをはじめとする収益性の計算にばかり目が行ってしまうからです。

しかし、利回りが高い物件でもマンション経営を始めたら、実際には空室が目立ち家賃が入ってこないなんてこともよくあります。そうならないために重要なのは、マンションの入居者にどんな価値を提供するのかを深く考えることです。

まず、「入居者はどんな人なのか」「その人はどんな課題を持っているのか」「どんな価値を届けてあげると喜ぶのか」仮説を立てることが必要です。

例えば、20代独身女性が入居者と想定した場合、「可愛くて清潔で安全でおしゃれな住環境」が提供価値とします。そうするとその提供価値の実現手段としては、洗面台はワイドでシャンプードレッサーがついている方がよい、もちろんオートロックで、かわいいクロスや、設備が充実したキッチンを好むでしょう。

たとえ外観が新しくても室内の洗面台が狭くて、とても料理をしようとは思わない古臭いキッチンであれば提供価値としては下がります。20代独身女性が何を好み、どんな生活を送っているのかを友人の独身女性などに聞いて仮説を立てていくと様々なことが分かってきます。

マーケティング力のある管理会社と協力する

入居者の住まいに関するニーズを把握するには、地域に根付いたマーケティング力のある管理会社に協力を仰ぐと良いでしょう。なぜなら、入居者の属性を絞り込んでニーズを推測し、提供価値の方向性を定め実現するために必要な設備が何か、この設備なら家賃設定をどうするのか、入居者のニーズが多種多様に広がるなかで適切に家賃を設定するのは経験の浅いオーナーだけでは難しいからです。

マーケティング力のある管理会社は情報収集力に優れ、豊富な情報やデータをもとにオーナーに対して家賃収入を増やすための手段について適切なアドバイスを行います。オーナーに安定した収入をもたらすための最適策や入居者に満足してもらうにはどうすべきかなど、優秀な管理会社は常日頃から様々な情報にアンテナがたっているものです。

空室が出た際に、なぜ空室がでているか分析するにはこのような情報からロジカルに考え、組み立てられるわけです。空室が出たからといって何の戦略もなく家賃をさげましょうというアドバイスだけでは、空室リスクはさがりません。そのような管理会社は以下の3つのステップで選びましょう。

①仮説を立てる

前述したように、あなた自身の頭でイメージを膨らませ仮説を立てることがまず重要なこととなります。

ターゲットとなる入居者像から、その入居者に対して提供できる価値が何か、例えば、そのようなターゲットはその近辺に住んでいるのか、どのような行動をとっているのか、その場合、住まいに求めるものは何か、具体的に物件の設備としてどのようなものがあるのが望ましいのか、相場も踏まえてその物件に対していくら支払ってくれるのか、といった仮説をたてます。

②管理会社に対して仮説を検証し、反応を見る

①で立てた仮説が実際に正しいのか、誤りがあるのか検証するつもりで、管理会社の担当者へ詳細に且つ具体的に質問をしてみましょう。管理会社から具体的にイメージの沸く情報説明があり、さらに仮説を前提に提案をしてくれるような管理会社は今後の強い味方になるでしょう。

③管理会社の要望を確認する

管理会社の方と話をする際、あなたが一方的に自分の希望のみを話し、管理会社を評価してやるという姿勢だけでは、今後の協力関係は築けません。管理会社は何を信念としていて、不動産の管理を通してどんなことを望むのか、を直接的・間接的に聞いてみましょう。

例えば、地域密着が売りの歴史の長い不動産会社で地域との関係を重視しているのか、大手の不動産企業の店舗で長い目でトータルな提案をしたいのかなど。不動産会社の望みもかなえられるような接し方であれば、相手からも有用な情報も引き出せるでしょうし、その後の良い関係にもつながるでしょう。

管理会社に丸投げしない

管理会社と契約すると初めから全て管理会社にお願いしておけばよいと思いがちですが、実はそうではありません。全てお願いするにしても、業務の本質を理解した上でお願いしましょう。そうすることで、あなたの経験値が格段に上がり空室リスクをさげることもできますし、良い管理会社を見極めることもできるようになるからです。

例えば、創業期のベンチャー企業の経営者は、自分でお金や人材を集めてマーケティング・経理・現場の実務、それに伴う事務処理もすべてを自分でこなします。そして、売り上げが伸びてくると社長だけでは回らなくなってくるので社長はより付加価値の高い仕事に専念し、自分以外でも代用できるような仕事は部下やアルバイトに任せていくわけです。このように、一通りの経験にともなう知識を持つからこそ上手に人に任せられるのです。

空室リスクを下げるためのマーケティングや戦略立案を行うにしても、本質を理解しないまま管理会社に丸投げするのではなく、前述で解説ように入居者のニーズやそれに対する提供価値、実現するための設備など自分の頭で考え、調べて自分自身の仮説を持った上で管理会社の力を借りましょう。

物件周辺の不動産会社は全て訪問して所有物件の提供価値を知ってもらう

マンションを借りたい人は、不動産会社に足を運んで物件を探します。なぜなら、足を運んでいる時点で条件が希望通りであれば即決する可能性が高く、このような入居希望者がターゲット顧客になります。

不動産会社では入居希望者に条件に沿う物件を複数紹介してもらうので、その際に不動産会社があなたの所有している物件を魅力とともに紹介し、内見までつなげてもらえると契約の確率が格段にあがります。さらに、あなたの物件が入居希望者の目に触れる頻度を増やすためには、物件のあるエリアの不動産会社には全て回ることをお勧めします。そして、名前と顔を覚えてもらい、物件がどんな入居者向けでどのような価値が提供できるのか、しっかりと説明をしておきましょう。

不動産会社にとっては、電話やメールだけではなく直接会ってお話をした方が何倍も印象に残ります。不動産会社もとても貴重なパートナーとなりますので、一軒一軒丁寧に訪問しましょう。訪問後はその日のうちに、必ずお礼のメールを心がけましょう。一度、関係を作ってしまえば、その後の空室が出た際でも相談しやすくなります。

手ごろな価格設定をする

家賃を決めるときは、まず周囲の物件で同じような物件の家賃相場に合わせて検討します。また、立地・間取り・設備・環境・構造などにもよって決められますが、極端に相場に合わない家賃で設定してしまうと空室のリスクが高まってしまいます。

ただし、一度決めた家賃を空室が出たので安易に下げるということはやめましょう。なぜなら、家賃を一度下げてしまうと、マンションから得られる利益を圧迫してしまいますし、マンションは年数とともに劣化しますので、長期的に見ると更に家賃を下げざるを得なくなり経営が一層苦しくなるためです。

金銭的なインセンティブを活用する

入居者にとって特別なインセンティブを与えることで入居の決め手となることもあります。最高のインセンティブとしては、設備の更新、リノベーションによる価値向上です。しかし、資金面によってインセンティブを実現できない場合、もっとも手っ取り早く効果的なのが金銭面でのインセンティブです。

代表的なものに、フリーレントや敷金・礼金の減額です。フリーレントは1カ月や2カ月の一定期間家賃を無料にすることです。家賃をさげることなく入居者にわかりやすくインパクトの大きい訴求ができます。

都内の物件の場合、敷金・礼金は通常2カ月ずつが慣例になっています。入居者の支出を考えると、契約時に敷金・礼金に加え、仲介手数料1カ月分、引越し代も2カ月分くらいはかかってくるでしょう。そこで敷金か礼金を緩和することで、引っ越し代が浮くと謳えば、入居希望者は「お得感」を感じ入居を決断しやすくなります。

入居者と信頼関係が退去を防ぐ

入居者とコミュニケーションをとる機会をつくり、入居者の要望に応えることができれば信頼関係が築かれ、長く住んでもらうことができます。そのためには、入居者と顔見知りになると要望を聞きやすくなるでしょう。しかし、物件の管理自体を管理会社に任せているのであれば、中々直接顔を合わせて話をすることはできません。そうした場合、1年に1回程度、入居者に電話をして日頃の感謝を伝えるとともに「困っていることがないか」「住み心地はどうか」など聞いてみることをお勧めします。

入居者が快適な住生活を送ってほしいので、入居者の要望に耳を傾けて聞いてみてみると、入居者も快く要望や課題を教えてくれます。要望をいち早く把握できれば対策を素早く講じることもできるので入居者とオーナーの間に信頼関係が築かれ、住み心地の良さを感じ長く住んでもらうことができます。

また、入居者が退去をする大きな理由の1つは更新料の負担です。もし更新料が高いために退去しようと考えているならば、早めに更新料を割引することで退去を防ぐこともできます。

その他に更新料や要望対応への不満がなく、結婚や転職など入居者の都合による退去だとしても、その退去の時期を事前に把握できれば、前もって入居者募集をかけることができ、空室の期間を最小にすることもできます。

2.経年劣化による家賃下落リスクと対策案

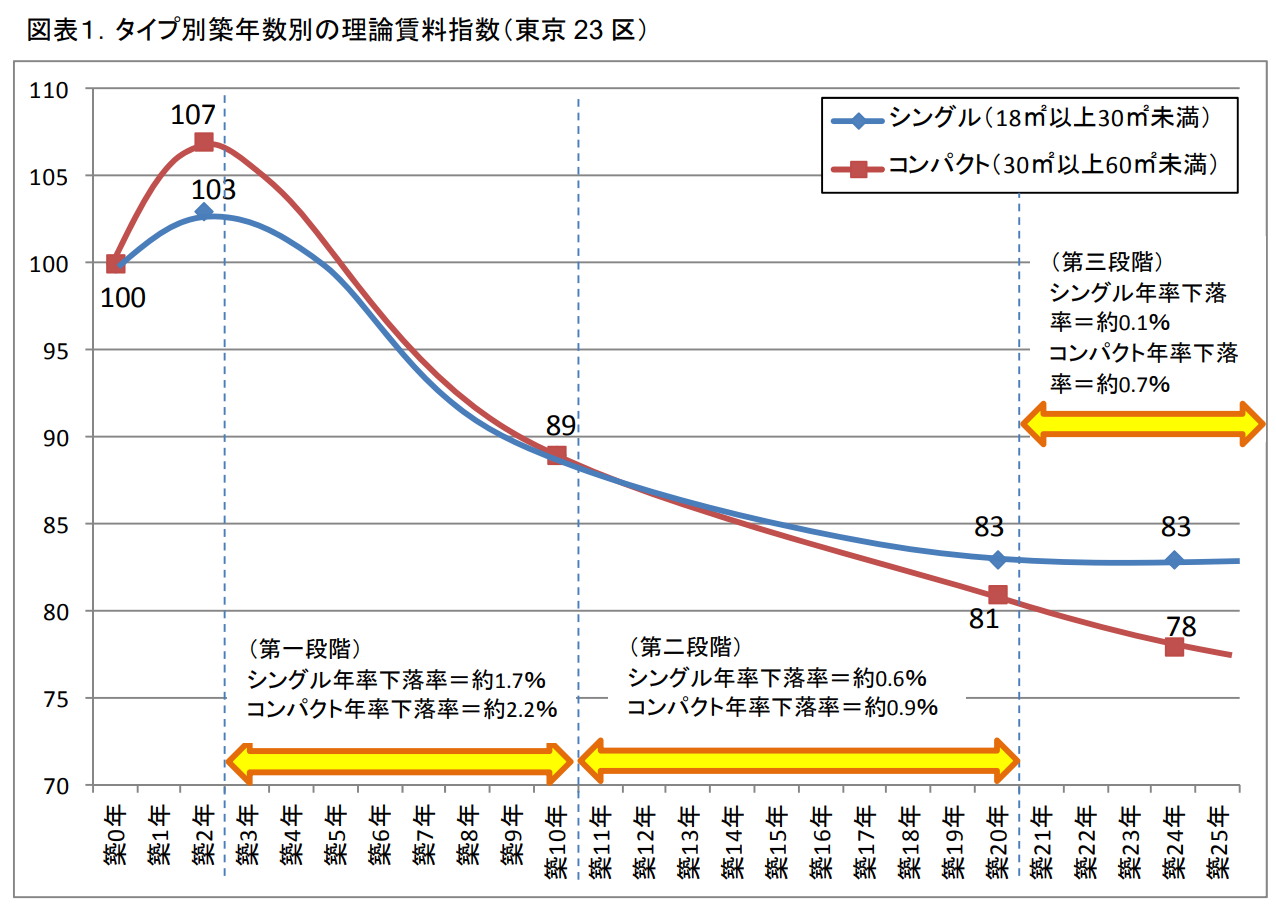

マンションは建てた瞬間から劣化が始まります。そして、周辺地域に新たなマンションが建設されると、古いマンションの競争力はさらに低下するでしょう。以下は、三井住友トラスト基礎研究所が発表したレポートで、東京23区のマンションの経年に伴う家賃の推移を表わしたグラフです。

引用:株式会社三井住友トラスト基礎研究所「経年劣化が住宅賃料に与える影響とその理由」

このグラフから見て分かるように、家賃は以下3段階で下落していくイメージを持ちましょう。

- 第一段階:築3~10年 年下落率 約1.7%

- 第二段階:築11~20年 年下落率 約0.6%

- 第三段階:築21年以降 年下落率 ほぼ横ばい

このように、築3年目から築25年の間に平均して毎年約1%ずつ家賃が下落しています。

2-1.契約更新で家賃下落リスクは高まる

一度入居した入居者は入居時の家賃で住み続けてくれることが多いので途中で家賃の値下げ交渉をされることはあまり多くありませんが、入居者が退去したあと新たに入居者を募集する段階になると、周辺の家賃相場と経年劣化に伴うマンションの価値を勘案して家賃設定をしなければ入居者が決まらず、低い家賃設定を余儀なくされるケースがあります。

特に、新築物件は家賃価格が相場にくらべて高くても了承して入居する人がほとんどですので、最初は高い家賃収入が見込めます。しかし入居者が2年に1度の契約更新時に退室するのか契約更新するかの判断が求められます。

入居していた方が退去したため新たな入居者を募集する際は、物件が中古扱いになってしまいます。すると家賃価格も周りの相場と合わせる必要があり家賃収入も落ち込んでしまいます。

2-2.家賃下落リスクの4つの対策案

家賃の下落リスクを回避するための対策は次の4つです。

- 物件購入前に冷静な計算を行う

- 空室を出さない

- 人気沿線の物件を経営する

- 築10年以上の中古物件を経営する

物件購入前に冷静な計算を行う

「賃料下落リスク」への対策は、物件購入前から始まります。そもそも経年劣化に伴う家賃下落はある程度やむをえないです。大切なのは将来の下落率をどれだけ正確に予測できるかどうかです。

購入時の収支計画を厳しく確認し、いかなる時も経営が円滑にまわるのか確認する必要があります。判断基準としては、次の手順で確認するとよいでしょう。

①潜在収入は適正家賃(2カ月で決まる家賃)で計算する

中古物件で、すでに入居者がいる場合は昔からの高い家賃で入居している人、特別安い家賃で入居させた人が混在しています。今後どのくらいその物件から収入を得られるか(潜在収入)を計算する際は、すべての入居者が入れ替わったとして、周辺の家賃相場から計算しましょう。

家賃相場は、2~3件の不動産会社に聞いてみると分かるでしょう。また、首都圏の家賃相場であれば、「適正家賃.COM」などのサイトを利用するのも一つの手です。

②地域の空室損失を考慮する

単身者の住むワンルームマンションは4年~5年に1回空室になると言われています。そこで、以下の物件を想定して空室による損失を見積もってみましょう。

間取り:ワンルーム

部屋数:10室

空室率:25%

家賃:5万円

上記物件の場合、空室損失は以下のように計算できます。

空室期間(年間での総空室期間) :2.5室×3カ月=7.5カ月

空室損失(年間での空室による損失額):5万円(平均家賃)×7.5カ月=37.5万円

以上のように、現実的な収入額、空室損失もあらかじめ計算しておくことがリスクを十分に考慮する上で重要です。パッと見た利回りが良いからといって飛びつくのではなく、冷静に計算をしてみましょう。

空室を出さない

そもそも空室を出さなければ家賃を下げる局面は格段に少なくなります。なぜなら、前述のように基本的に入居者は入居した時の家賃で住み続けてくれるからです。入居者が契約更新時に家賃の値下げ交渉をしてくることは少ないため、継続して住み続けてもらうのが理想です。

しかし、入居者が退去すると、物件の価値は市況で判断されることになります。購入時からみれば、築年数もさらに経過しており、客観的に見ても競合物件と比較して家賃が高い場合、最悪は家賃を下げるという判断に迫られるケースも念頭に置かなくてはなりません。

人気沿線の物件を経営する

都心に近くて人気の沿線の物件を選ぶことをおすすめします。家賃設定はその地域において家を探している人(需要)とマンション供給のバランスできまってきます。そのため、人口が多い都心は家賃が下がりづらく、地方では家賃が下がりやすくなっています。

例えば、現在、東京都心部への人口流入は23年連続転入超過で、未婚率、離婚率の増加などにより単身世帯が増加傾向にあります。そこから考えると、東京都心部における単身者マンションの家賃は安定しやすいということになります。さらに都心の中でも人気沿線の物件は家賃が下がりにくいです。

例えば、「住みたい街ランキング」を見てみるとJR山手線はもちろんですが、京浜急行本線や京浜東北線も人気です。こうした沿線はイメージとして素敵な街というだけではなく、職場まで乗り換えなし、もしくは1回の乗り換えで行けてしまうとか、休日は遠出しなくても近場で買い物できるなど魅力のある街です。人気の街にある物件は家賃下落のリスクが低くなります。

築10年以上の中古物件を経営する

家賃下落リスクを回避する上でオススメなのは中古物件です。築10年を過ぎると家賃下落も緩やかになる傾向にあります。また、マンションに致命的な欠陥があれば、たいてい築10年以内に露呈すると言われています。

つまり、最初の10年間で大きな欠陥が発見されなければ、その後の10年、20年と年数が経過しても物件の強度に問題ない可能性が高いといえます。ただし、古い物件は修繕が必ずといっていいほど発生しますので、修繕に対する計画をたてましょう。

3.オーナー泣かせの滞納リスク

滞納問題はオーナー泣かせです。入居者が単に忘れているだけならまだ良いですが、払う気があってもお金がない場合や、中には払う気がない入居者の場合はどうでしょう。

催促の電話やメールをしてもつながらない、最終的には連帯保証人に連絡をとりやっと振り込まれる。それも、一度二度でないとしたらオーナーが直接催促し続けるというのは限界があり精神的にも疲れてしまいます。

3-1.実は全国平均の滞納率は高い

2019年6月に発表された「日管協短観」によるとの全国平均の滞納率は以下の通りです。

- 月初全体の滞納率:6.5%

- 月末での1カ月滞納率:2.6%

- 月末での2カ月以上滞納率:1.4%

(2019年6月「日管協短観」2018年10月~2019年3月分を参考)

月末までに翌月の家賃を支払うというのが一般的です。30部屋のマンションだとすると、1年で1カ月未満の滞納は24回、1カ月の滞納は11回、2カ月以上の滞納は5回という計算です。毎回催促の連絡をとる精神的負荷を考えると滞納率は高いと言えるでしょう。

3-2.滞納リスクの2つの対策案

滞納リスクを解消する対策案は次の2つです。

- 入居審査を慎重に行う

- 家賃回収をプロにお願いする

詳しくみていきましょう。

入居審査を慎重に行う

入居審査は以下のポイントをおさえて慎重に審査を行いましょう。手順は次の通りです。

①職業に関する情報を確認する

職業に関する以下のような情報は必ず確認しましょう。

- どのような職業に就いているのか

- 正社員か、契約社員か、派遣社員か

- どれくらいの期間同じ場所で働いているか

- 収入はどのくらいなのか

収入に関しては、源泉徴収票や給与明細書といった裏付け資料の提出を求めましょう。また、月に稼ぐ収入の4分の1以内に家賃が収まっているというのが一つの目安です。

以前は3分の1という見方もありましたが、今は、携帯電話、インターネット料金といった昔には無かった月額コストが必要になったため。4分の1で見た方が安心です。

②転居理由は?

引越しをするにはお金がかかります。引っ越し代金の他にも、敷金、礼金、仲介手数料まであわせると、家賃の5~6カ月分はかかります。そこまでのコストをかけて引越しするには相応の理由があるはずです。また、引っ越しシーズンは4月(入学、入社)と10月(転勤)が多い傾向にあります。

これらの時期を大きく外れるような引っ越しや、明確な理由がない引っ越しには、何か事情がある可能性が高いと考え警戒の対象となります。

③以前の入居期間は?

引越しのタイミングとして多いのは、更新の時期です。2年住んで更新のタイミングで新たな物件を探しているということであれば分かりますが、1年も住んでいないのに引越し、転居の理由は特になし、ということでしたら怪しいと言わざるを得ません。②と合わせて考えましょう。

④連帯保証人は?

連帯保証人は、滞納家賃の立て替え払いはもちろんのこと、万が一入居者が近隣とのトラブルを起こしたような場合や入居者と話が折り合わない場合、連帯保証人とも相談をして問題を解決することもできますので連帯保証人は必ず取るようにしましょう。

連帯保証人は通常は入居者の両親であることが多いのですが、もし両親がご健在でありながら、連帯保証人が両親ではない場合はその理由から本人に何か問題がないのか注意が必要です。

以上のようなポイントで不動産会社にも協力してもらいながら入居審査は慎重に行いましょう。

家賃回収をプロにお願いする

オーナーが直接催促して家賃を回収するにも限界があります。その場合、多少費用がかかりますが、管理会社や家賃保証会社にお願いしましょう。

管理会社に依頼をする場合は、家賃収入の3%~5%程度の手数料がかかります。管理会社は家賃回収の他にも、入居者からのクレームやトラブルへの対応・契約の更新などの管理手続きに加え、入居者の募集まで行ってくれます。

家賃保証会社は入居者の支払いを保証するという立場で、保証会社が入居者を審査した上で、入居者が保証料を保証会社に支払うという形態です。賃貸借の契約期間によって金額は異なりますが、2年契約の初回時は1~3万円程度、もしくは家賃の30~70%という設定が多いです。

4.キャッシュフローに打撃を与える金利上昇リスク

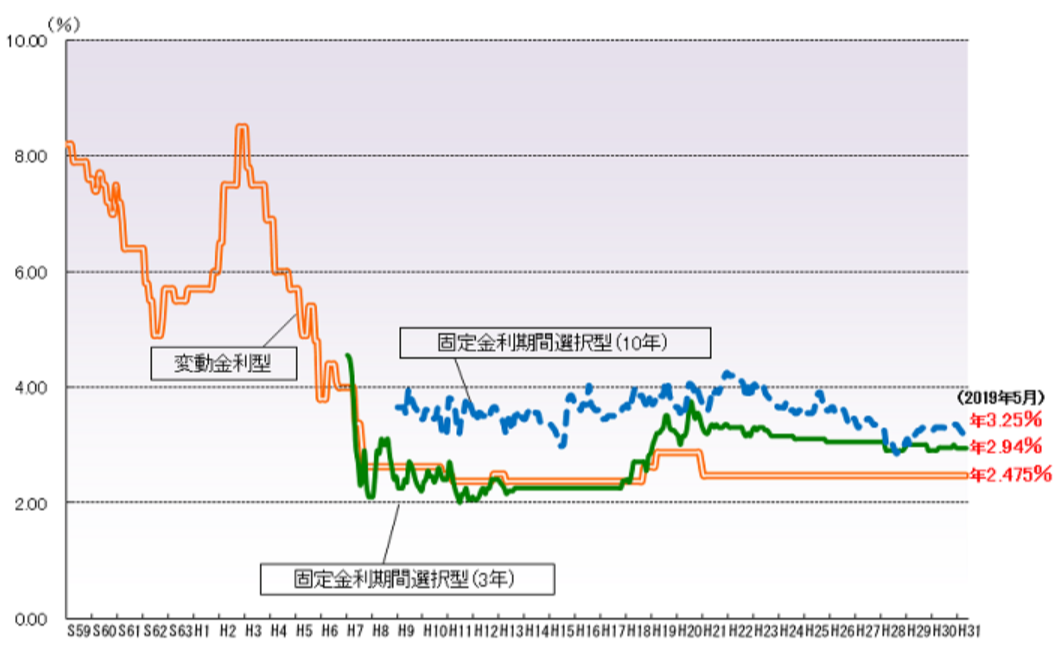

日本は低金利と言われて久しいですが、これから上がる可能性は十分にあります。長い借入期間のうち、当初の金利の低さに目を奪われることなく、金利上昇時にも返済可能かどうかをしっかりと見据えて借り入れをすることはとても重要です。過去の金利の推移は以下の図の通りです。

引用:住宅金融支援機構

例えば、2%の金利で5000万円を30年ローンで借り入れた場合、月々の返済額は185,000円です。もし金利が上昇し、5%になったとしたら月々の返済額は268,000円となり45%支払額が増えます。その時、家賃を引き上げられないとすれば、その分だけ手取り収入が減るため、金融機関へ借入返済が滞り、最悪の場合は物件を手放さなくてはいけない状況へと追い込まれてしまいます。

バブル以前の、住宅ローンやアパートローンといった不動産のローン金利は、5%~8%くらいが当たり前でした。そう考えると、事業の収益計画に当たって、5%くらいの金利上昇は想定しておいた方がよいといえます。

4-1.金利上昇リスクの3つの対策案

収益計画段階で折り込む

前述のように、収益計画段階で5%くらいの金利上昇は想定しておいた方が良いです。少し金利が上昇したら利益が全く出ないまたは、赤字が出るような場合は投資を見直す必要があるといえます。

計画を見直す際には借入金額や借入期間、自己資金と借入金とのバランスなどを見直し、それでも改善できないような場合は投資そのものを見直す必要があるでしょう。

固定金利で借りる

固定金利で借りることで金利の上昇リスクをおさえることができます。ただし、固定金利でも、初めの段階から5年もしくは10年間の金利を固定とし、その後は変動金利に切り替わるのが一般的です。

ローン申し込みの際に、よく確認をしましょう。

繰り上げ返済する

変動金利を選択した場合の賢いやり方として、繰り上げ返済をしていくという方法があります。

金利が上昇した際、手元の自己資金が必要にはなるものの、繰り上げ返済をすれば金利上昇リスクを減らすことができます。

5.不動産は換金性のリスクがつきまとう

マーケットでの取引が少ないため、不動産を換金しようと思った時に、すぐに売れない場合や希望した価格で売れないリスクが換金性のリスクです。不動産投資は株式や債券などの金融商品とは違い、そもそも金額が大きいのと売買相手を探すのが大変などの理由から、売買が簡単ではなく換金性は低いと考えられます。

急に現金が必要になったからと言って、不動産買い取りを利用して物件を売り急ぐと売却価格が低くなってしまうケースもあります。

5-1.換金性のリスクの3つの対策案

換金性の高い物件を選ぶ

できるだけ多くの人に購入したいと思ってもらえる好条件の物件を手に入れることが一番の対策になります。好条件の物件であれば、売りたいときにすぐに買い手がつきます。具体的には、需要の高い立地の物件を選ぶことや買い手が買いやすい小さな物件を選ぶことです。

例えば、都心部の中古ワンルームマンションは、実質利回り6%~8%と比較的高く、不動産投資ローンを利用して物件を購入しても黒字化が可能のため、投資対象として魅力的な商品とされ人気がありますので換金性は高いといえます。

出口戦略をあらかじめ想定しておく

いつ、いくらで物件を売却するのか、この戦略を出口戦略といいます。出口戦略あらかじめもっていないと期待通りの家賃収入が得られたとしても想定していた売却価格で物件が売れなかった場合、相対的に赤字になってしまう可能性もあります。つまり、出口戦略を常に持っていれば、タイミングを逃さず換金ができます。

物件を売却するタイミングは以下の計算式から考えてみましょう。

上記の計算でプラス収支になっていれば、不動産投資は成功しているといえます。あとは、現在の物件相場価格から下落して収支がマイナスになる前に物件を売却することで成功に終わります。この売却タイミングがいつになるのか、物件価格の推移から想定してシミュレーションをしておきましょう。

運転資金を十分に確保しておく

換金性のリスクを下げる根本的な対策は、急に換金が必要とならないように運転資金を確保しておくことです。売り手側の事情で換金が必要になった場合、買い手から買い叩かれてしまいます。

前述のあらかじめ立てた出口戦略に則って、意図した通りのタイミングで売却を決めるには、不動産売却を急がなければならい状況を作らないことが重要です。

6.老朽化による修繕リスク

建物の老朽化に伴って発生する修繕費用は直接収益に影響しキャッシュフローを悪化させる原因にもなります。

例えば、外壁や共用部の修繕費用、室内の設備機器の突発的な故障などは古い物件であるほどリスクを考慮した経営が必要です。特に10年~15年を過ぎた物件は修繕箇所が増えるので修繕する資金がなければ、建物を維持できずに家賃水準や入居率を維持することが年々難しくなっていきます。

6-1.修繕リスクの3つの対策案

修繕に対するリスクを回避するには次の3つの対策が考えられます。

- 中古物件は修繕履歴を確認する

- 修繕費用を積み立てておく

- 新築物件や築浅物件を選ぶ

それぞれ詳しく見ていきましょう。

中古物件は修繕履歴を確認する

物件の管理会社に確認をすると、これまでに行った修繕工事が全て掲載されている一覧を見ることができるので、事前に確認しましょう。

事前に調べることで、どの箇所の修繕が必要になってきそうなのか?あらかじめ予想しておくことができます。また、交渉によっては修繕に要するコスト相当額を売買代金から差し引いてもらえる可能性もあります。

修繕費用を積み立てておく

大規模修繕費用を毎年積み立てて修繕のために備えましょう。修繕費用の目安としては、建物価格の1割~2割といわれています。そのため、10年~20年後の大規模修繕に備えて、毎年1%~2%ずつ積立てましょう。

5,000万円の1棟マンションであれば、50万円から100万円を毎年積み立てていく計算です。ただし、築年数や過去の修繕履歴によって変化するため積立金額は管理会社とよく相談をしましょう。具体的な修繕費用の利用用途としては、「内装・外観のリフォーム代」「給排水設備などの故障修理」「装備したエアコンや給湯器の故障」などが考えられます。

新築物件や築浅物件を選ぶ

中古ワンルームマンションへの投資は、購入価格が安く、利回りが高くリーズナブルです。しかし、20年を過ぎる物件は、給水管の老朽化に伴う破裂など構造的な問題により、大規模なメンテナンスを迫られる可能性もあります。

国土交通省の調べによると、築30年超のマンションのうち、5割以上のマンションにおいて「配管や給水設備の劣化」を理由に、建て替えが検討されています。物件購入後すぐに大規模修繕時期になってしまうといくら利回りが高くても資本が回収できるとは限りません。

建物の修繕に関する知識に不安がある方は築浅物件を選ぶことをおすすめします。

7.地震や火災などの災害リスク

地震や火災が起きてしまうと、一瞬にしてオーナーはその資産を失うことになります。物件の構造、地盤などを考慮して、入念にリスク対策を行いましょう。

7-1.災害リスクの3つの対策案

災害リスクの対策案は次の3つです。

- 震災に強い物件を選ぶ

- 災害に強い立地を選ぶ

- 保険に加入する

震災に強い物件を選ぶ

震災に強い物件を見つけるには、以下のポイントを参考にするとよいでしょう。

①築年数から考える

1981年(昭和56年)に耐震基準が改正され新耐震基準になりました。改定後に建てられた建物は、阪神淡路大震災や東日本大震災でも大きな被害は受けていません。

新基準では震度6強以上の強い地震が発生しても倒れない「揺れに強い住宅」が定められています。つまり、1981年以降に建築された物件は耐震性に優れているので、物件選びの際は築年数を参考にすると良いでしょう。

②耐震等級も参考にする

新耐震基準をクリアしていて大地震でも建物が倒壊しないとしても、損傷する可能性があります。例えば、給排水管がダメージを受けたり、建物が傾いたりした場合は大規模な修繕をしなければなりません。そこで、耐震基準の他に耐震等級を参考にしましょう。

耐震等級は住宅品質確保促進法に基づき規定されていて、等級1から等級3までの3つのランクがあります。等級は数字が大きいほど性能が高く、等級1は新耐震基準レベル、等級2はその1.25倍の強さ、等級3は等級1の1.5倍の強さを表しています。

災害に強い立地を選ぶ

自然災害のリスクは地形から知ることができます。水害は、洪水などの危険性を示した各自治体が公開しているハザードマップが参考になります。地震については、地盤がしっかりしている地域は周辺地域に比べ揺れにくくなっています。また、液状化の被害を大きく受ける埋立地にある立地は避けたほうがいいでしょう。

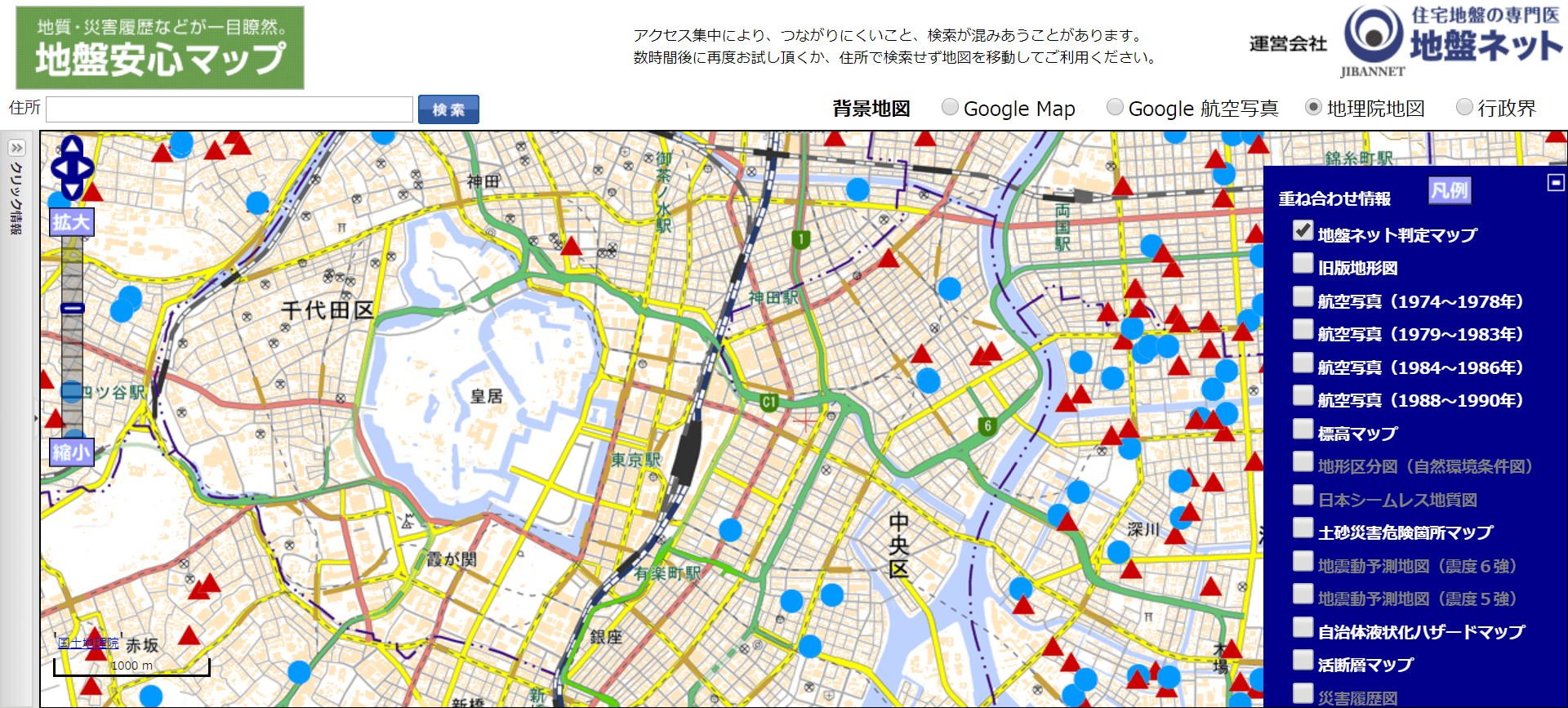

自然災害のリスクに対する調査としては地盤安心マップを利用すると便利です。

建物の住所を入力すると、その地形の地歴、災害履歴、活断層などを知ることができます。また、以下のような地震リスクを無料で審査してくれますのでこちらも参考にしてみましょう。

出典:地盤安心マップ

保険に加入する

災害リスクへの対策として「火災保険」には加入しましょう。火災保険は、火事による火災補償の他に、強風などによる風災補償、雪による雪災補償、雷による落雷補償、破裂・爆発による補償、水漏れによる補償、盗難による補償までカバーしている万能の保険です。

火災保険の他には地震保険も検討しましょう。火災保険の方はほとんどの方が加入されていますが、地震保険は加入の割合は30%弱です。地震保険は火災保険とセットであることが多く、生活再建が目的であるため補償額が火災保険での補償額の30%~50%となっています。

収入は安定しているが貯蓄が少ない、地震があった場合に収入が不安定になる可能性があるなどの条件があれば、加入しておいた方が安心です。ただし、リスクやニーズに照らして無駄な保険料は支払わないようによく吟味しましょう。

8.家賃下落にもつながる事件・事故リスク

「事故物件」は家賃下落につながる問題のため、事件・事故のリスクについても考えなくてはなりません。人が住んでいる以上、物件の中で死亡するリスクは常につきまといます。特に入居者が殺人事件や自殺によって死亡した場合、経営上大きなダメージを受けることになってしまいます。

事件・事故に見舞われた物件は「事故物件」と呼ばれます。新たに入居者を募集する場合、事故物件の告知義務についてはまだ明確なルール化がなされていませんが、少なくとも事故・事件が発生して心理的瑕疵である物件に関しては、数年の間は入居者に告知するのが通例とされています。その間、それまでと同じ賃料で入居してくれる可能性はきわめて低くなってしまうでしょう。

また、事故物件のでも、自殺や他殺、自然死でも発見が遅れて腐敗が進んでしまったなどの場合、原状回復費用負担や空室期間が長引くことも想定されます。

8-1.事件・事故リスクの2つの対策案

事件・事故のリスクでは、次の2つが有効でしょう。

- 火災保険に「家主費用特約」を付帯する

- 犯罪防止の対策をする

火災保険に「家主費用特約」を付帯する

火災保険に特約として付帯できる「家主費用特約」では、賃貸住宅内での死亡事故発生に伴う空室期間、家賃値引き期間の家賃損失や、清掃、脱臭、遺品整理などにかかる費用を補償してくれるので、検討しましょう。

犯罪防止の対策をする

犯罪者が近寄らないような対策をすることで、犯罪を起こすリスクを減らすことができます。

例えば、ピッキング対応のシリンダー錠への交換や、侵入予想経路にあらかじめ監視カメラを設置することで犯罪者側の侵入そのものをためらわせることができます。

犯罪防止策を複数導入することで、犯罪に合う確率はぐんと低くなるはずですし、入居者にとっても付加価値が増大して安定した入居者の確保にもつながります。

まとめ

今回は、アパート経営・マンション経営におけるリスクとその対策案を紹介しました。失敗を恐れてチャレンジしないと、チャレンジをしたことで得られる収益、経験、知識や人との出会いなど大きなリターンを得ることはできません。失敗を恐れず成功するためには、あらかじめ想定されるリスクに対する対策のイメージを膨らませることが重要な第一歩となります。

本記事で述べたリスクと具体的な対策案があなた考えているアパート経営・マンション経営の成功イメージを膨らませることができたなら幸いです。